美国市场黄金投资策略的深度剖析及其全球影响力

在当今复杂多变的金融市场中,理解美国市场的黄金投资策略至关重要,因为其不仅对美国本土投资者产生重大影响,还在全球范围内引发连锁反应。

美国市场中,常见的黄金投资策略包括长期持有、短期交易和套期保值等。长期持有策略通常基于对黄金长期价值的坚定信念。投资者认为,黄金作为一种有限的资源,具有保值和抵御通货膨胀的特性。在经济不稳定、货币贬值或地缘政治紧张时期,黄金的价值往往能够保持甚至增长。

短期交易策略则更注重市场的短期波动和技术分析。投资者通过密切关注市场动态、经济数据发布以及全球政治局势的变化,试图捕捉黄金价格的短期涨跌机会,以获取利润。

套期保值策略主要被企业和金融机构采用。例如,金矿企业为了对冲黄金价格下跌的风险,会在期货市场上卖出黄金合约,以锁定未来的销售价格;金融机构为了平衡投资组合的风险,也会配置一定比例的黄金期货或期权。

美国市场的黄金投资策略对全球市场的影响是多方面的。首先,美国作为全球最大的经济体和金融市场,其投资者的行为和决策具有引领作用。当美国投资者大规模买入黄金时,会引发全球范围内的跟风效应,推动黄金价格上涨。

其次,美国的经济政策和货币政策对黄金价格产生直接影响。例如,美联储的利率决策和量化宽松政策会影响美元的强弱,进而影响黄金价格。当美联储加息,美元走强,黄金价格通常会受到压制;反之,当美联储采取宽松政策,美元走弱,黄金价格往往上涨。

再者,美国的政治局势和地缘政治风险也会通过全球金融市场传导,影响黄金价格。例如,美国与其他国家的贸易争端、军事冲突等都会引发市场的避险情绪,促使投资者买入黄金。

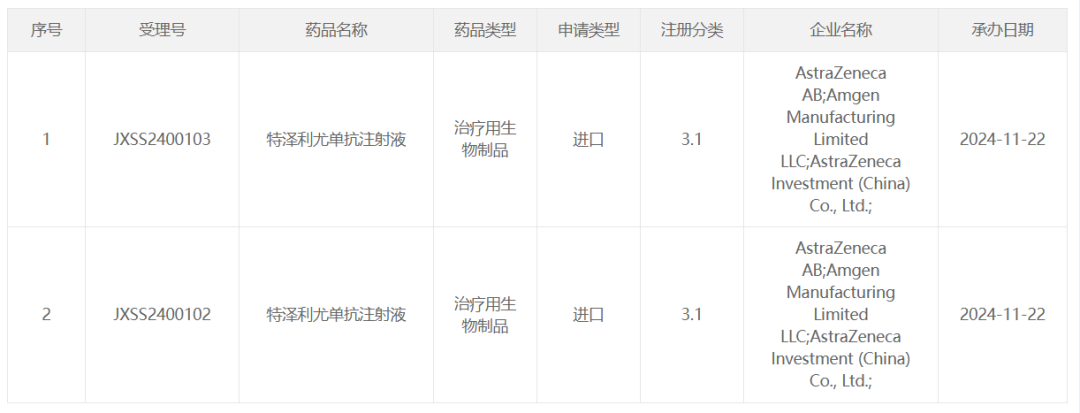

下面通过一个表格来对比不同黄金投资策略的特点:

投资策略 投资周期 风险水平 收益预期 长期持有 数年甚至数十年 较低 稳定但相对较低 短期交易 数天至数月 较高 可能较高但不稳定 套期保值 根据套期保值需求而定 取决于套期保值的效果 主要为降低风险,而非追求高额收益总之,深入研究和理解美国市场的黄金投资策略,对于全球投资者制定合理的投资决策、把握市场机遇和规避风险具有重要意义。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:[email protected]

发表评论