在投资领域,ETF(交易型开放式指数基金)因其独特的优势受到众多投资者的青睐。然而,要实现有效的投资,深入分析ETF的行业竞争格局以及投资风险的分散程度关系至关重要。

首先,了解ETF所涵盖的行业分布是分析竞争格局的基础。不同的ETF可能侧重不同的行业板块,如科技、金融、消费等。通过对行业权重的比较,可以看出哪些ETF在特定行业具有更高的集中度。

其次,考察ETF的成分股构成。成分股的多样性和质量直接影响着风险的分散程度。如果一只ETF的成分股过于集中在少数几只股票上,那么其风险分散效果可能不佳。

再者,关注ETF的管理团队和基金规模。管理团队的经验和专业能力对ETF的运作至关重要。较大规模的ETF通常在流动性和成本控制方面具有优势,但也并非绝对。

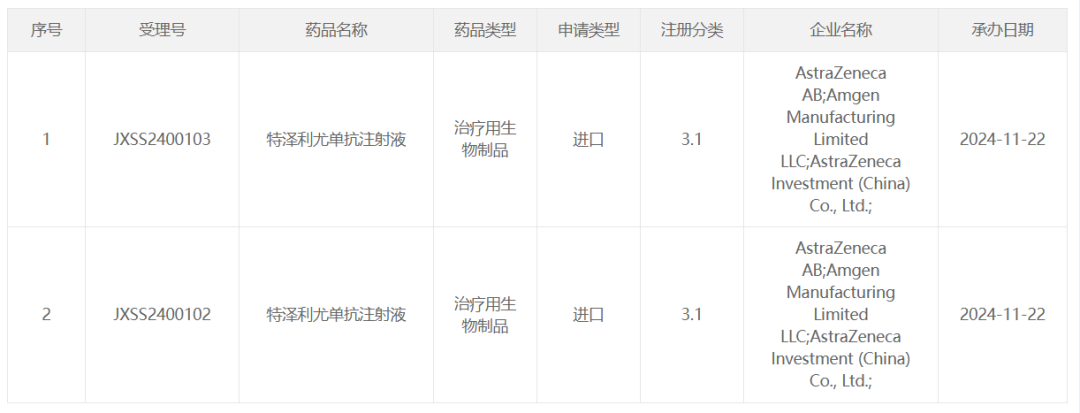

为了更直观地比较不同ETF在行业竞争格局和风险分散程度上的差异,我们可以构建一个简单的表格:

ETF名称 侧重行业 成分股数量 基金规模 管理团队 ETF A 科技 50 100 亿 知名团队 X ETF B 消费 80 50 亿 新兴团队 Y除了分析ETF本身的特点,投资者还需要掌握一些分散投资风险的方法。

资产配置是分散风险的关键策略之一。不要将所有资金集中在某一类资产上,如股票、债券、房地产等,而是根据自身的风险承受能力和投资目标,合理分配资金比例。

地域分散也是一种有效的方式。不同国家和地区的经济发展阶段、政策环境和市场表现存在差异。投资于多个地区的资产,可以降低单一地区经济波动带来的风险。

投资时间的分散同样重要。避免一次性投入大量资金,而是采用定期定额投资的方法,平摊成本,降低市场短期波动的影响。

此外,选择不同风格和规模的投资品种也能增强风险分散效果。例如,同时投资大盘蓝筹股和小盘成长股,或者价值型基金和成长型基金。

总之,深入分析ETF的行业竞争格局与投资风险的分散程度关系,并运用多种分散投资风险的方法,能够帮助投资者在复杂多变的市场中更加稳健地实现资产增值。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:[email protected]

发表评论