摘 要

在我国城镇化和工业化持续推进的过程中,城投企业债务规模快速增长,中央及地方政府对城投债务规模的持续增长高度重视,如何妥善化解地方政府债务成为重要议题。本文从城投企业债务化解的中长期视角出发,以产业结构作为分析重点,通过分析我国东西部地区在不同特征的产业结构下,在区域税源结构、税源稳定性和税源增长潜力等方面的差异,并结合不同区域未来发展定位和动力,对我国东西部地区城投债务化解路径进行展望。

关键词

产业结构 区域债务 债务化解

引言

地方政府是区域基础设施投资建设的责任主体,自分税制改革以来,地方城投企业成为区域基础设施建设的主要投融资主体。同时,地方城投企业债务(以下简称“城投债务”)规模也快速增长。中央及地方政府对城投债务规模的增长高度重视,妥善化解城投债务成为重要议题。

从中长期来看,城投债务所产生的资产以无直接收益的基础设施为主,此类资产最终创造的收益包括当地企业无偿使用基础设施而获得的利润(以税收为主)及区域资产的增长(以土地为主)。考虑到我国近年来城镇化进程放缓、人口老龄化加速及少子化现象加剧导致的房地产市场低迷、土地财政收入持续下降等问题,持续多年的土地财政模式或将有所调整,通过区域产业可持续发展带动税收收入良性增长或将成为中长期区域债务化解的基石。

我国不同地区1基于差异化的区域资源禀赋、区位环境、人口要素和外部政策等因素,经过多年来的产业发展历程,形成了差异化的区域产业格局。东部地区在经济发展水平和工业化进程方面走在全国前列,并在融入全球市场的过程中实现了产业升级和先进产业聚集,也将在未来继续发挥我国经济“第一梯队”的引领作用。而发展进程相对缓慢的西部地区现阶段产业动能和未来功能定位主要依托国家在基础设施建设和能源资源类产业上的投资引领,在产业结构和发展定位方面具有明显区别于东部地区的特征。

本文基于东西部地区在产业结构方面存在的区域性差异和不同的区域发展特征,从东西部地区城投债务现状及区域债务压力差异出发,结合产业结构差异可能对区域税收产生的影响,浅析东西部地区中长期债务化解路径。

城投债务现状及区域债务压力

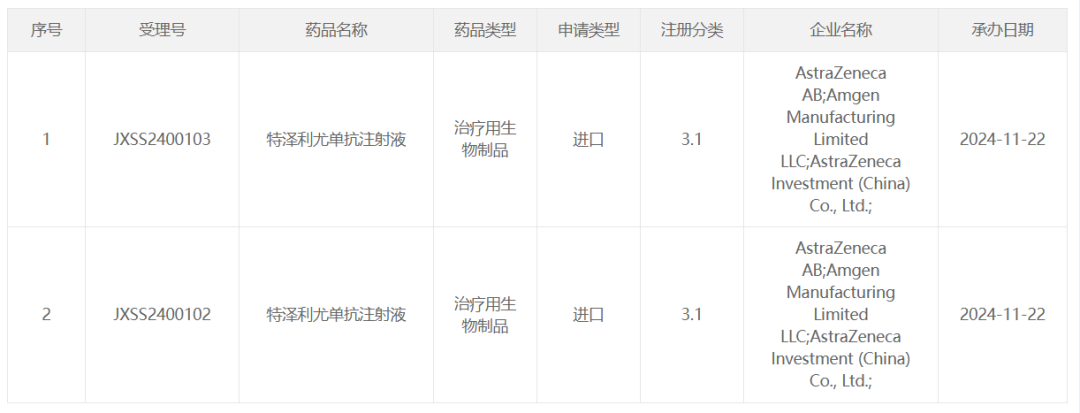

地方政府是区域基础设施投资建设的责任主体。分税制改革后,中央及地方政府之间的事权和财权重新划定,地方财政可支配的税收占比大幅下降,但地方政府仍需保持区域经济的稳定发展。地方政府在大量公共基础设施建设项目上所面临的财政支出压力凸显。在多重因素影响下,以地方融资平台为发展起点的城投企业出现,并成为地方基础设施投资建设的重要主体。在我国城镇化进程持续推进的过程中,城投企业债务规模也快速增长。以城投债券存续发行主体为统计口径,截至2023年末,我国发行城投债的企业共2729家2,有息债务合计约48.00万亿元。

分区域来看,截至2023年末,东部地区整体城投债务规模占到全国城投有息债务的一半左右。但从负债率、债务保障倍数和区域非标风险事件三个维度来看,城投债务总量最大的东部地区表现却相对较优,具体表现为:第一,截至2023年末,全国全口径政府负债率3为72.71%,东西部地区平均负债率分别为69.40%和78.54%,债务总量规模相对较小的西部地区平均负债率高于全国平均水平5.83个百分点。第二,2014—2023年,东西部地区税收收入对城投有息债务的覆盖倍数均呈下降趋势,但东部地区税收收入对城投企业有息债务的覆盖倍数相对西部地区较高。第三,2018年以来,涉及非标风险事件的城投企业中,约80%集中在西部地区,东部地区不足5%4。

信用债化解遵循“债务—资产—收益—还本付息”的基本逻辑。而对于地方政府而言,其债务形成的资产以无直接收益的基础设施为主,此类资产最终创造的收益包括当地企业无偿使用基础设施而获得的利润及区域资产的增长。因此,税收收入和土地出让收入是地方财政最主要的两项收入来源。但近年来,土地财政收入持续削减,持续多年的土地财政模式难以为继。通过区域产业可持续发展带动税收收入良性增长,或将成为中长期区域债务化解的基石。研究对比东西部地区产业结构的特征,对我们判断区域中长期债务化解能力和方式或将有所启示。

东西部产业结构对比5

税收收入是地方一般公共预算收入的重要来源,也是地方政府债务化解的重要支撑,而区域产业结构差异通过税源结构、税源稳定性和税源增长潜力三方面对区域税收收入产生影响。

(一)区域税源结构

受区域资源禀赋等因素影响,西部地区主要工业品以能源资源及初级产品加工为主,产品的经济附加值相对较低;东部地区制造业占比高且多为深加工、高技术工业品。

以农业为主的第一产业的创税能力很弱,第二、三产业是区域税收的主要来源,三次产业结构决定了区域税源结构。2022年,我国实现国内生产总值(GDP)121.02万亿元,三次产业占比为7.3∶39.9∶52.8。分区域来看,东部地区三次产业占比为4.6∶39.3∶56.1,第三产业占比高于全国平均水平,并且东部地区贡献了全国一半以上的第二产业和第三产业生产总值;西部地区三次产业占比为11.4∶39.9∶48.7,产业发展进程相对较慢。

一般来说,加工层次较深的工业产品获得更高的溢价,其较高的经济附加值可提供更高的税收收入。2022年,东部地区大部分省份规模以上制造业对工业总产值的贡献度高于全国平均水平;而西部地区大部分省份则低于全国平均水平,采矿类及能源供应类行业产值占比相对较高。基于此,西部地区主要工业产品以原煤、天然气等资源类产品,以及原盐、成品糖等初级产品为主,加工能力相对薄弱,产品的经济附加值不高,资源优势难以形成经济优势;而东部地区的机床、汽车和手机等加工程度较高、技术含量较高的工业品产量所占比例较高。

(二)区域税源稳定性

西部地区支柱产业以能源开采和资源加工为主,支柱产业集中度较高;东部地区第二产业以制造业为主,产业发展相对较为均衡。在国家节能减排和环保治理的监管背景下,产业能耗明显较高的西部地区面临较大的产业转型压力,或对该区域税收的稳定性产生影响。

区域支柱产业对区域经济发展和就业有重要的带动作用,但对某一支柱产业的过度依赖也有可能造成区域产业结构单一、整体经济发展易受某一行业政策或市场环境波动的冲击,因此,支柱产业的带动作用和产业协同发展的平衡关系尤为重要。从东西部主要省份支柱产业构成来看,西部地区支柱产业以煤炭、石油、天然气的开采加工,以及有色、黑色金属的开发和加工等为主,支柱产业的集中度较高;东部地区第二产业以制造业为主,产业发展相对较为均衡。

西部地区支柱产业属于能源或资源消耗型的传统产业,产业发展依托于当地化石、生物和矿产等资源,持续的产业发展对西部地区的土地、能源、矿藏以及生态环境的影响较大,且这类产业具有高耗水、高耗能、高污染等特点,易造成区域水资源、大气环境、固废处理等方面的治理问题。此外,从过往能源及资源开采型城市的发展变迁来看,区域在过度开采后面临的资源枯竭问题和后续产业接续问题也应提前布局。上述问题对西部地区区域税收的稳定性有较大影响。

(三)区域税源增长潜力

东部地区目前已形成了代表国家先进制造业的产业集群,在高新技术产业培育、上市公司集聚及劳动力吸引等方面均具有相对优势,可对产业链相关企业形成正向的辐射作用,进而促进产业聚集发展。但西部地区相对较低的平均工资对企业来说意味着用人成本的优势,在承接产业转移方面具有一定吸引力。

国家经济高质量发展需要新动能,区域税收增长潜力主要受增量端影响。高新技术产业是国家产业未来发展的重要动力,代表了先进的生产力;上市公司一般为行业内领先企业,对产业链发展起到辐射带动作用。此外,而劳动力薪酬差异将带动就业人口流动,从而为区域产业发展提供生产力要素支持。

东部地区目前已形成了代表国家先进制造业的产业集群,以国家级高新区为例,其所代表的国家级先进产业涵盖新能源、装备制造、生物医药及电子信息等,为区域产业聚集和发展提供了动力。截至2024年5月末,我国国家级高新技术开发区总数为168个,超过40%分布在东部地区,其中江苏、广东和山东省分别拥有17个、14个和13个,西部地区除四川和陕西省数量较多外,大部分省份的数量为1~2个。

技术创新是产业结构调整与升级、增长方式转变的重要驱动因素。从国际先进经验来看,推动附加值高、能源消耗低的新兴产业发展,可以为经济增长提供新的动力。2023年,全国研发支出占GDP的比重为2.64%,大部分东部地区省份在年度研发支出方面保持较高水平,而大部分西部地区省份均低于全国平均水平。

东部地区上市公司数量和市值相对较高,优质上市公司作为产业链核心,可对产业链相关企业形成正向的辐射作用,进而促进产业聚集发展。截至2024年6月13日,东部地区A股上市公司共3844家,总市值为60.95万亿元,按市值排序的前五大行业分别为货币金融服务、计算机通信和其他电子设备制造业、电气机械和器材制造业、专用设备制造业、软件和信息技术服务业;西部地区A股上市公司共623家,总市值为10.21万亿元,按市值排序的前五大行业分别为酒、饮料和精制茶制造业、化学原料和化学制品制造业、医药制造业、电气机械和器材制造业、有色金属冶炼和压延加工行业。

地区工资水平差异与劳动力流动产生的聚集效应相关。一方面,先进技术产业通过比较优势可获得较高的企业利润,从而带动员工薪资的提升,吸引更多高技能劳动力的流入,伴随劳动力要素的流动进一步提升区域产业的聚集程度;另一方面,相对较低的平均工资对企业来说意味着更具优势的用人成本,在承接产业转移方面具有一定吸引力。2023年,东部地区在城镇私营及非私营单位的工资水平都明显高于全国平均水平,但增速方面呈现出差异收窄的趋势。

东西部城投债务风险化解展望

(一)东部地区化债展望

东部地区城投企业债务体量虽然相对较大,但其产业发展进程相对领先,以服务业为主的第三产业总产值相对较高,因受自然条件的约束较少,税源基础相对较好。化债具体路径包括:

第一,作为我国高质量发展的“第一梯队”,凸显产业集聚发展优势。可进一步聚集资本、技术等要素,通过城市群方式形成梯度产业的辐射,促进区域协同发展;在全球化的格局中,打造世界级产业集群,在高新技术产业、高端装备制造等国家战略产业中提升竞争力,持续提升自身产业创税能力。

第二,依托产业发展优势,加速城投转型发展。东部地区产业资源具备相对优势,通过参与股权投资方式实现自身转型和促进地方产业经济发展是其合理选择6;走在前列的产业投资类国企或可率先剥离政府融资平台功能,不再依赖政府信用,转而通过自身实力完成市场化运营。

第三,防范短期债务偿付风险,完善债务应急体系。相关政府部门需加强沟通协调,利用好中央再融资债券等政策工具以及金融机构超长期贷款等金融工具,统筹做好一揽子化债方案。

(二)西部地区化债展望

针对西部地区现阶段相对较高的债务压力,在国家持续推进西部大开发的政策支持背景下,西部地区在债务风险化解方面,可结合自身资源特征采取多种措施。

第一,承接东部地区产业转移,提升区域创税能力。可利用国内分工调整、东部沿海产业向西部转移的机遇,开展产业精准招商,切实提升区域营商环境,加强政策保障,主动承接东部产业转移,提升区域创税能力,并在产业转移过程中实现自身产业结构调整和优化。

第二,谨慎考量自身偿债能力,控制区域城投债务增长速度。西部地区城投平台不宜大规模超前举债进行投资建设,应更加严格审慎地对地方建设项目进行审核和论证,充分考虑自身债务承担能力和后续资金平衡的实现预期,加强投后管理。同时,在融资渠道方面,不过度依赖于城投企业债务融资,在完善市场机制的前提下,引入更多社会资本参与或提升股权类投资占比,防范过度举债引发的债务隐患和风险。

第三,结合监管政策要求和地方实际,营造稳定的区域融资环境。应在地方政府指导下加强与银行的合作,通过债务重组等方式使刚性兑付软着陆,避免刚性债务出险对区域融资环境造成冲击。

注:

1.本文将按照国家统计局对我国区域的划分标准,将全国31个省(直辖市及自治区)分为东部地区(北京、天津、河北、上海、江苏、浙江、福建、山东、广东、海南)、中部地区(山西、安徽、江西、河南、湖北、湖南)、西部地区(内蒙古、广西、重庆、四川、贵州、云南、西藏、陕西、甘肃、青海、宁夏、新疆)及东北地区(黑龙江、吉林、辽宁)。

2.统计口径为Wind城投债全部发行人,有息债务合计未剔除母子公司财务数据重叠部分,下同。

3.全口径政府债务为地方政府债务余额及地方发债城投企业有息债务合计。

4.详见联合资信于2022年11月发布的《城投企业非标风险事件实证分析》。

5.本部分数据主要给予国家统计局发布的《中国统计年鉴》及各省发布的省级统计年鉴,最新数据节点均为2022年。

6.详见联合资信于2023年11月发布的《东西部地区城投企业股权投资转型分析》。

◇ 本文原载《债券》2024年8月刊

◇ 作者:联合资信 丁继平 陈婷 杜晗

◇ 编辑:刘爽 杨馥竹 鹿宁宁

发表评论