炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:北京商报

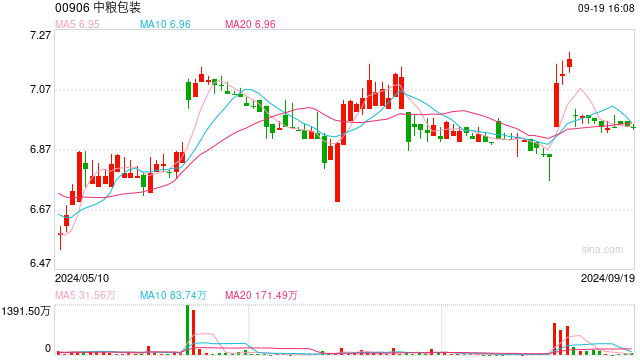

9月4日,在宣布要约收购中粮包装控股有限公司(以下简称“中粮包装”)全部已发行股份后的第一个交易日,金属包装行业“老大”奥瑞金科技股份有限公司(以下简称“奥瑞金”)股价应声大涨,截至当日收盘上涨2.31%至4.43元/股,总市值114亿元。奥瑞金靠着“捆绑红牛”起家,近年来正摆脱“红牛依赖症”,拥有蒙牛、可口可乐等众多优质客户的中粮包装或是理想收购对象。更何况,“老大”收购“老二”,将把“老三”上海宝钢包装股份有限公司(以下简称“宝钢包装”)远远甩在身后。只不过,拥有宝钢包装的中国宝武钢铁集团有限公司(以下简称“宝武集团”)会坐以待毙吗?

争夺中粮包装

从去年底开始上演的中粮包装控股权争夺大戏,有了新进展。

2024年9月3日晚间,奥瑞金披露,拟通过下属北京市华瑞凤泉管理咨询有限公司的境外下属公司,以7.21港元/股的要约价,向香港联交所上市公司中粮包装全体股东发起自愿有条件全面要约,以现金方式收购中粮包装全部已发行股份。整体交易对价上限为60.66亿港元,约合人民币55.24亿元。同时奥瑞金表示,董事会和监事会已于9月2日相继审议通过本次交易等事项。

9月3日晚间,中粮包装也发布公告称,由于要约人(宝武集团)接纳条件未能达成(已收到3.45亿股要约股份占总30.9%),要约人及与其一致行动各方不得于12个月内宣布再对股份提出另一项要约,除非获执行人员同意,则作别论。

此次控股权争夺源于2023年12月6日,中粮包装披露了私有化方案,要约人(CHAMPION HOLDING(BVI)CO.,LTD,长平实业直接全资拥有)提出有先决条件的自愿全面现金要约,以收购中粮包装所有股份并拟将其私有化,其后将其退市。私有化现金代价最高约76.49亿港元。股权穿透可知,为长平实业撑腰的是宝武集团及国新投资有限公司,均为大型国资企业。宝武集团是宝钢包装的控股股东。

如果这笔交易进展顺利,将是国企同业整合的结局,直到奥瑞金半路杀出。2024年6月8日,奥瑞金公告计划向中粮包装发起全面要约收购。

据前瞻产业研究院数据,以2023年营收规模计算,奥瑞金、中粮包装、宝钢包装分别位于金属包装行业前三,在罐型包装容器的二片罐市场中的市占率分别为22%、18%、17%。2024年上半年,奥瑞金、中粮包装及宝钢包装的营收分别为72.06亿元、55.48亿元及40.01亿元。

可以看到,中粮包装和宝钢包装的市占率和营收差距并不大,但如果二者的市场份额相加,将直接冲击奥瑞金的“老大”地位。

奥瑞金是后发制人,但也有备而来。一方面,在要约收购前,奥瑞金已经持有中粮包装24.4%的股份,为其第二大股东;另一方面,中粮包装股东持股比例较为分散,第一大股东中国食品持股比例29.7%,第三、四、五名的股东均为自然人,尤其是第三大股东张炜持有22.01%的股份,他的表态至关重要。

据奥瑞金披露,张炜已同意奥瑞金的上述要约收购方案,双方在今年6月6日就此签订了承诺协议。这也意味着,奥瑞金基本锁定了46.41%的股份。中国食品持有中粮包装29.9%的股权,基本被宝武集团预订,只剩下23.69%的股份成为双方争夺的焦点。

奥瑞金“红牛依赖症”待解

奥瑞金的发展和成长得益于与中国红牛之间的深度捆绑。

1996年7月,奥瑞金第一个红牛罐出厂,一度成为红牛唯一供应商。奥瑞金采取“厂贴厂”模式,在距中国红牛工厂仅800米的地方建设新厂房。之后中国红牛每到一个地方设厂,奥瑞金几乎紧随其后。2012年,奥瑞金在深交所挂牌上市时,92.64%的收入来自前五大客户,其中最大客户中国红牛的销售占比高达70.56%。

但近年来,中国红牛业务占奥瑞金总收入的比例明显下降,但仍对总体业务具有重大影响。据奥瑞金官网,截至目前,三片罐年产能约95亿罐、两片罐年产能约135亿罐。除中国红牛外,奥瑞金还拿下了青啤、百威、燕京、雪花等酒企,可口可乐、百事可乐等饮料企业,伊利、君乐宝、飞鹤等乳企的订单。

大窑饮品相关负责人向北京商报记者表示,“与奥瑞金的合作持续多年,除了能量咖啡饮品‘能量咖’外,大窑汽水易拉罐装的部分产品也与奥瑞金长期合作”。

中粮包装主要生产二片罐和单片罐等包装产品,覆盖饮料、啤酒、乳制品等品类。通过收购中粮包装,奥瑞金或可以进一步降低单一客户依赖度,培育新的利润增长点。

中国食品产业分析师朱丹蓬表示,“奥瑞金如果成功收购中粮包装,对于中粮来说能更好地聚焦主业、优化资源配置,对于奥瑞金来说能增强品牌效应、规模效应和产业链的完整度,对整个行业来说能向着更加规范化、专业化、品牌化、规模化发展,是一个多赢的局面”。

行业整合继续

在高级乳业分析师宋亮看来,“奥瑞金收购中粮包装,本质上属于纯商业行为。虽然中粮包装的股东结构比较复杂,但在合规合法的前提下,也不存在问题,只不过全资收购国企需要通过相关监管部门的审批”。

同时,中粮包装大股东中粮集团的表态也很重要。香颂资本执行董事沈萌表示,“目前看奥瑞金的收购已经得到部分主要股东的支持,但不包括大股东中粮,因此如果收购是在与中粮友好协商基础上的善意合作,那么私有化的成功概率就很大,但如果是未得到中粮认可的恶意收购,几乎不可能完成私有化的目标。虽然全现金收购相对监管较少,但可能涉及反垄断的集中审查。交易是要约收购并对标的私有化,所以只要满足香港市场的相关要求,就没有合规方面的问题,如果国企不愿意接受,也可以拒绝要约或进行竞购”。

根据中国包装联合会统计的数据,2023年全国金属包装容器行业累计完成营业收入1505.62亿元,同比增长0.34%;全年累计完成利润总额71.72亿元,同比增长16.45%。在行业竞争日趋激烈的背景下,叠加上游原材料价格波动的影响,金属包装企业盈利空间缩窄,行业内竞争状况更加激烈。

中国城市专家智库委员会常务副秘书长林先平表示,即使交易成功,但能否实现一加一大于二,面临多方挑战,“首先,奥瑞金自身的经营状况能否盘活中粮包装,需要评估中粮包装的业务状况和财务状况,了解其存在的问题;其次,需要制定合理的整合策略和运营计划,以实现两家公司的协同效应和业务整合;最后,需要处理好与中粮包装股东、监管部门、竞争对手等相关方的关系”。

此外,本次交易,奥瑞金以银行并购贷款方式筹集交易款项将增加财务费用,截至目前尚未与贷款银行就并购贷款的利率在协议中予以明确约定。交易完成后,后续面临偿还并购贷款本息,预计奥瑞金的负债规模、财务费用、资产负债率将会有所提高。

对于此次交易中的资金筹备情况、负债压力等问题,北京商报记者通过邮件向奥瑞金发出采访函,但截至发稿未收到回复。

北京商报记者 孔文燮

发表评论