每经记者 杨建 每经编辑 肖芮冬

近期A股、港股走势强劲,不少私募基金业绩“爬坑”成功。私募排排网数据显示,截至4月30日,有业绩记录的4777家私募机构,4月份收益均值为0.91%。

《每日经济新闻》记者(以下简称每经记者)注意到,4月主观策略再次碾压量化策略——有业绩记录的641家量化私募,4月收益均值为0.65%;而有业绩记录的3029家主观私募,4月收益均值为0.87%。

值得关注的是,75家百亿私募的4月收益均值为1.26%,其中梁宏的海南希瓦私募业绩排名百亿私募俱乐部第一。而在今年初,梁宏曾多次自购私募产品精准抄底。

4月主观再次碾压量化

今年初,市场微盘股遭遇流动性危机,使得不少私募机构旗下产品遭遇了大幅回撤。不过随着行情回暖,尤其是近期A股、港股市场双双走强,不少私募基金旗下产品的业绩“爬坑”成功。私募排排网数据显示,截至4月30日,有业绩记录的4777家私募机构,4月份收益均值为0.91%。

由于私募机构已经连续3个月(2月~4月)实现正收益,几乎抹平了今年1月的跌幅,私募年内平均收益小幅亏损0.41%。其中,前十名收益均值达到101.78%。

从不同规模的私募机构表现来看,50亿~100亿元中等规模的私募收益领跑。私募排排网数据显示,67家50亿~100亿元规模的私募4月收益均值为2.06%,今年来收益均值为1.99%,均领跑其余规模私募同期整体表现。

此外,4月份主观策略业绩再次碾压量化策略。私募排排网数据显示,有业绩记录的3029家主观私募,4月收益均值为0.87%,前十名收益均值为87.29%。而从量化策略来看,有业绩记录的641家量化私募,4月收益均值为0.65%,前十名收益均值为40.33%。数据显示,主观策略私募更容易获得高收益,从前十名的收益均值不难发现,量化前十收益均值不及主观一半。

百亿私募业绩哪家强?

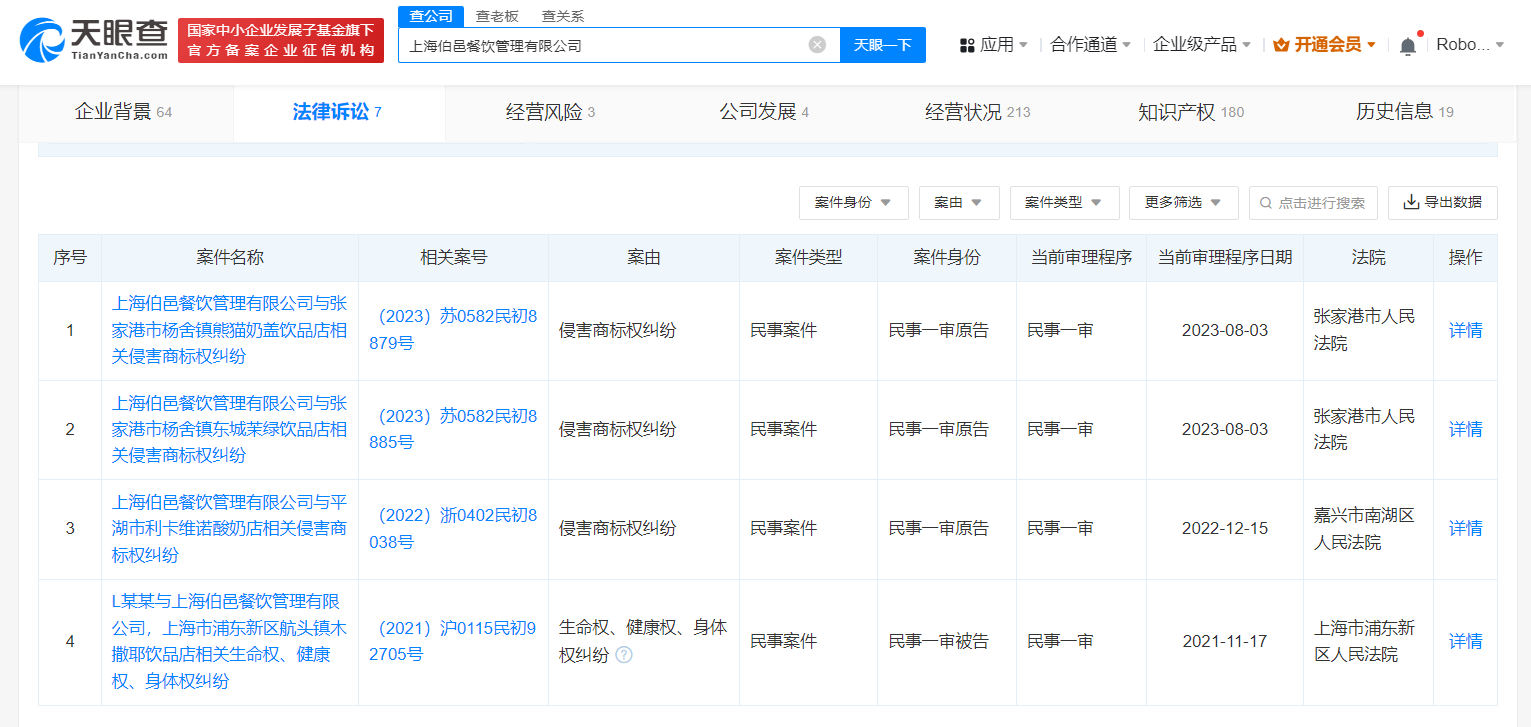

百亿私募在4月表现出色,私募排排网数据显示,截至4月30日,有业绩展示的76家百亿私募,4月收益均值为1.29%,其中59家实现正收益,前十收益均值为5.10%。得益于市场出色表现,百亿私募今年以来的收益已转正,76家百亿私募今年来收益均值为1.08%,其中38家实现正收益、占比为50.00%,前十收益均值为12.55%。

数据显示,有业绩记录的36家主观百亿私募4月收益均值为2.11%,今年来收益均值为4.05%,其中66.67%的主观百亿私募实现正收益,前五收益均值为15.54%,海南希瓦、乐瑞资产、睿璞投资、盘京投资、东方港湾业绩居前;而有业绩记录的28家量化百亿私募,4月收益均值为0.41%,今年来收益均值为亏损3.39%,前五收益均值为1.64%。

具体来看,海南希瓦私募以19.49%的收益率,在今年前四月业绩中排名第一;百亿债券策略私募乐瑞资产排名第二,今年前4个月的收益率为17.86%;此外,睿璞资产、盘京投资以及东方港湾投资年内业绩分列第三至第五。

每经记者注意到,今年1月22日,私募“大V”梁宏旗下的海南希瓦曾自购旗下私募产品。私募排排网数据显示,希瓦小牛精选截至4月30日的单位净值为5.4055元,今年以来收益22.37%。

与此同时,今年以来也曾多次出手“自购”的进化论资产,以11.73%的年内收益率排名第六,其也是今年1~4月百亿私募收益前十中唯一的主观+量化策略私募。

股票私募仓位已连续5周上涨

值得关注的是,股票私募仓位指数已经连续5周上涨,当前仓位指数再次创出年内新高。

私募排排网数据显示,截至4月30日,股票私募仓位指数为79.40%。具体来看,当前46.62%的百亿私募处于满仓水平,39.50%的百亿私募处于中等水平。对此,顺时投资权益投资总监易小斌告诉每经记者,市场的分歧主要还在于经济走向,这是决定指数能走多高多远的决定性因素。

易小斌告诉记者,近期公布的一系列政策来看,政府在托底经济促进高质量发展方面不遗余力,无论是设备更新、汽车和家电消费还是房地产限购等,消息源源不断,但由于时滞的原因,宏观经济数据还没有有效反映。上市公司年报和今年的一季报数据仍未有明显的反转迹象,这就导致了投资者较为矛盾的心态,对于未来运行轨迹依然存疑,也就决定了资金还没有足够的耐心,更多的以短线方式来应对,板块的快速轮动也在情理之中。

目前股市底部较为坚实,随着国内政策积极推进、海外流动性预期波动逐步减小,A股投资者的风险偏好或逐步回升。星石投资告诉记者,从政策角度看,4月底高层会议定下积极政策基调并释放改革预期,有助于缓解市场担忧和市场经济预期的修正。海外流动性预期变化的边际压力大概率也是逐渐减弱的,预计在海外流动性钟摆式回归的窗口期,相较海外市场,A股估值不贵、部分资金本身存在再配置需求,外资回流对A股或有一定支撑。

封面图片来源:每日经济新闻 刘国梅 摄

发表评论