财联社6月1日讯(记者 周晓雅)时隔10个月,机构再次获批QDII新额度。

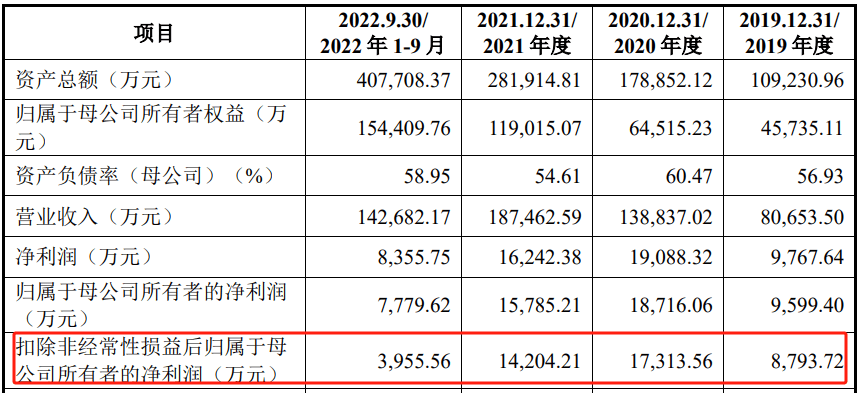

5月31日,外汇局披露的合格境内机构投资者(QDII)投资额度审批情况表。截至5月底,189家机构累计获批QDII额度共1677.9亿美元,新增22.7亿美元,这距离上次机构出现新批QDII额度(2023年7月27日)已过去10个月左右。

分类型来看,证券基金类机构本次新增QDII额度最多,总计为16.2亿美元,目前76家证券基金类机构累计批准QDII额度为921.7亿美元,占所有机构QDII额度的五成以上;另外,银行类机构本次新增QDII额度5.5亿美元,41家银行类机构最新累计批准额度为275.8亿美元。

48家保险类机构的累计批准额度为390.23亿美元,本次新增1亿美元额度,而信托类机构本次未出现新增额度,24家相关机构累计批准额度仍为90.16亿美元。

具体到单家机构,西部利得基金1家基金公司和汇华理财、法巴农银理财2家银行类机构首次获批QDII额度,2024年5月末的QDII额度均为5000万美元。

5000万美元也是单家机构本轮获批QDII额度的最高值,38家机构本轮新增5000万美元额度,另外还有2家机构新增4000万美元,4家增加2000万美元,6家新增1000万美元。

随着新一轮QDII额度的获批,已有基金公司及时上调旗下QDII基金限购额度,但仍有较多QDII基金处于限购中。

基金公司新增额度最为显著

上述的证券基金类机构中,包括54家基金公司。截至今年5月底,这54家基金公司累计获批765.2亿美元QDII额度,与此前Wind披露数据相比增加了12.3亿美元,占所有机构本次新批额度的54.19%。

50家机构在本轮被新批QDII额度,其中基金公司就有32家,占比超过六成。新增5000万美元的38家机构超五成也是基金公司(21家)。

前述首次额度的西部利得基金,在去年6月获证监会批准作为合格境内机构投资者(QDII)从事境外证券投资管理业务。由此,该公司开启了产品对外布局的探索。

新增5000万美元的基金公司还包括易方达基金、华夏基金、广发基金、嘉实基金、博时基金等头部公募;另外还有南方基金1家基金公司新增4000万美元额度,建信基金、申万菱信基金、浦银安盛基金、永赢基金4家新增2000万美元额度,国投瑞银基金、招商基金、融通基金、平安基金、东方基金、创金合信基金6家基金公司5月新批了1000万美元。

随着本次额度下发,易方达基金累计获批QDII额度达到77.3亿美元,位列所有机构之首,此前,该公司的QDII额度曾与平安保险(集团)齐平,后者本次并未出现新增额度。此外,华夏基金累计获批的QDII额度达到67.3亿美元,南方基金的累计获批额度为59.8亿美元。

新增额度解QDII基金“限购之急”

随着额度的增加,QDII基金的限购情况也发生改变。5月31日,宏利基金公告称,宏利印度股票(QDII)自6月3日起,单日限购额由此前的300元提升至2000元。前述的审批表显示,宏利基金本轮获新批5000万美元QDII额度,累计获批额度为3.3亿美元。

而广发恒生科技联接(QDII)公告称,6月3日起,该调整投资者单日单个基金账户申购(含定期定额和不定额投资)及转换转入本基金的业务限额为 500万元,此前该基金在去年3月下旬以来暂停100万元以上大额申购。

不过,也有产品选择继续下调限购额。富国亚洲收益债券基金(QDII)公告称,自6月3日起对单个机构客户的A、C类人民币份额日单日累计金额超过1万元(不含1万元)的申购及定投业务申请进行限制,此前该基金已在3月6日起限购20万元。鹏华全球中短债的限购额下调至1万元。

Wind统计显示,截至5月31日,市场22只QDII产品暂停申购,116只暂停大额申购,暂停大额申购的QDII基金的单日申购限额从100元到5000万元不等。

虽然限购产品不在少数,但市场对QDII产品的关注度不减,境外市场后续投资机会成为关注的焦点。

宏利基金认为,短期,面对大选的不确定性,印度市场可能将处于短期波动阶段,需要关注7月中旬财政预算案里提及的全年产业支持方向。中长期关注印度的改革情况和经济增长预期。印度卢比是年初至今亚太货币里表现最好的货币,在强势美元背景下,印度卢比(INR)相对美元保持0.12的升值(截至5月27日)。同时,6月28日起印度国债将被纳入摩根大通国债新兴市场指数,专家预测纳入后,预期会吸引250亿美金的被动资金流入印度市场。

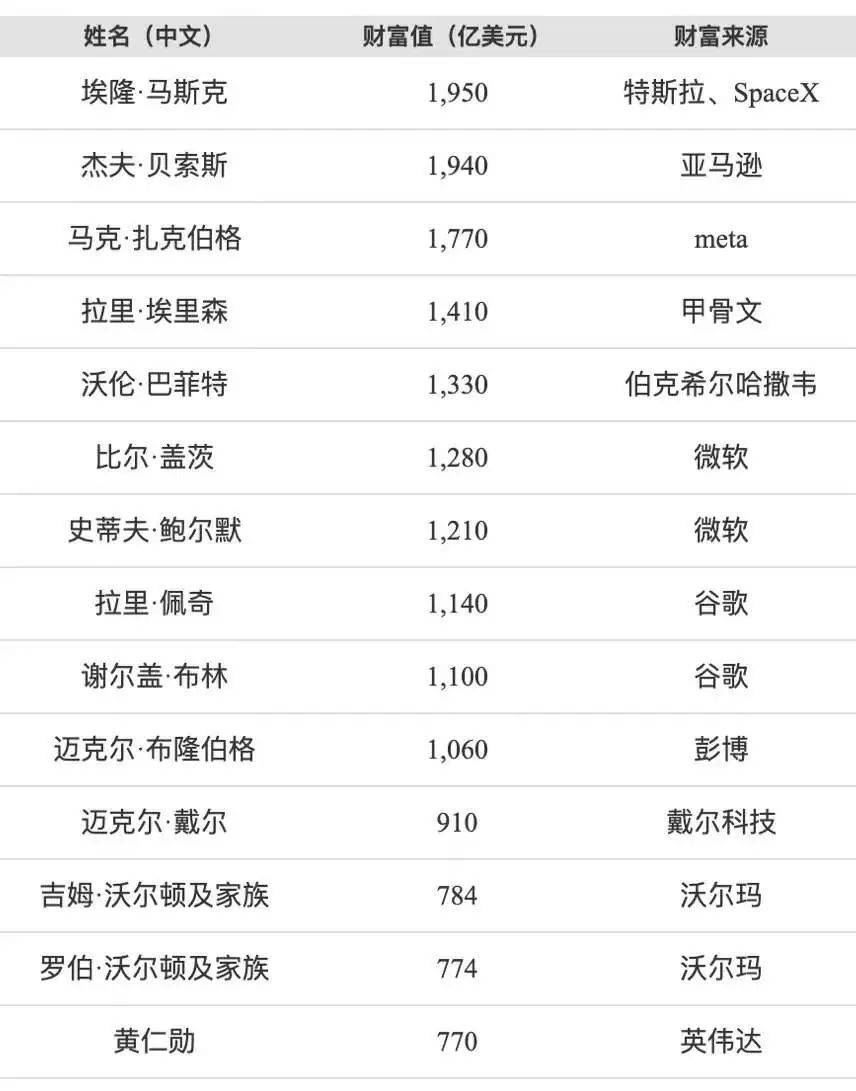

摩根基金近期观点提到,基于以下三大因素,认为美国股市现正处于有利位置。一是过往业绩遇强越强;二是软着陆及潜在政策宽松提供正面的宏观因素;三是盈利前景正面。在他们看来,经过2023年投资者对人工智能的乐观情绪,令市场仅有限地受大型科技股主导过后,盈利增长有望扩展至指数的其他成分股。盈利前景持续正面,市场预期标普500指数2024年及2025年或将取得双位数的增长。

发表评论