套现超百亿元的董事长抛出不超1100万元增持计划。

华夏幸福(600340.SH) 7月2日公告,公司董事长、实控人王文学拟自7月3日起6个月内,以集中竞价的方式增持公司股份,本次增持未设定价格区间,合计增持金额不低于1000万元,不超过1100万元。

截止公告披露日,王文学未直接持有公司股份;通过华夏幸福基业控股股份公司间接持有5.2亿股公司股份,占公司总股本的13.29%;通过鼎基资本管理有限公司间接持有2667.6万股公司股份,占公司总股本的0.68%;通过北京东方银联投资管理有限公司间接持有1966.16万股公司股份,占公司总股本的0.5%。

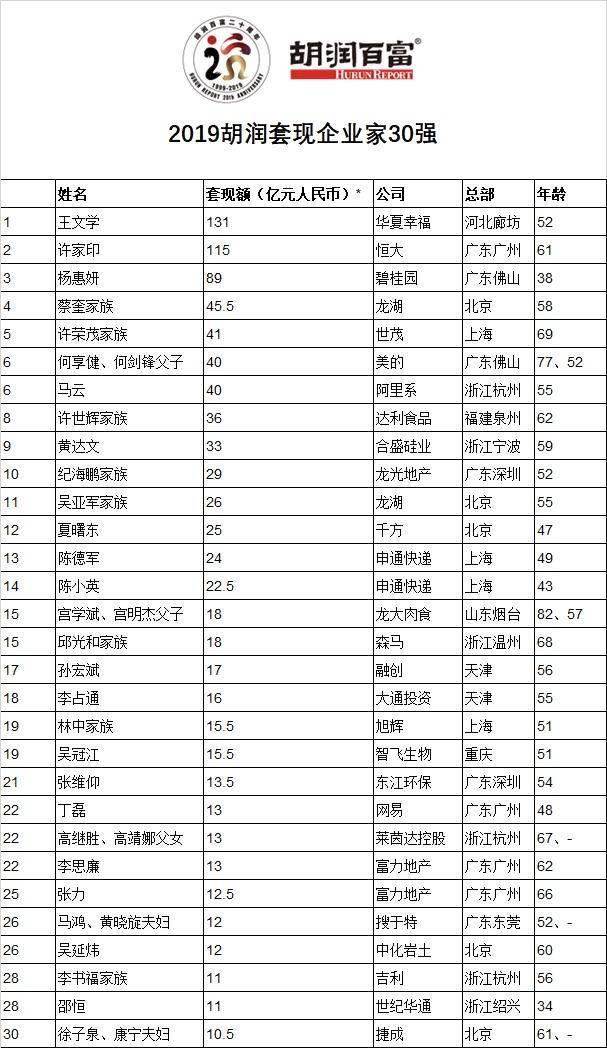

界面新闻发现,王文学曾登上《2019胡润套现企业家30强》榜首,数据显示,王文学自2018年7月1日至2019年9月30日合计套现131亿元。

公司曾于6月21日发布过一次增持公告,公告显示,公司部分董事及高级管理人员拟自6月24日起6个月内,以集中竞价的方式增持公司股份,本次增持未设定价格区间,合计增持金额不低于500万元,不超过600万元。

化债之路,道阻且长

根据6月14日发布的债务重组进展公告,截至5月31日,华夏幸福《债务重组计划》中金融债务通过签约等方式实现债务重组的金额累计约为1897.51亿元(含公司及下属子公司发行的境内公司债券及境外间接全资子公司发行的境外美元债券重组);公司以下属公司股权搭建的“幸福精选平台”及“幸福优选平台”股权抵偿金融及经营债务合计金额约为163.3亿元;公司累计未能如期偿还债务金额合计为245.4亿元(不含利息,公司金融债务在签署《债务重组协议》后将按照重组协议约定的到期日执行,相应债务金额在调整后的到期日前将从未能如期偿还债务金额中予以剔除);自公司前次披露诉讼、仲裁情况后至5月31日期间,公司新增发生的诉讼、仲裁事项涉案金额合计为6.1亿元。

同时,为推进公司《债务重组计划》,公司以全资子公司固安信息咨询作为委托人和初始受益人,以固安信息咨询持有的誉诺金价值为100万元的100%股权以及固安信息咨询持有的对誉诺金及其下属11家标的项目公司合计255.84亿元的债权设立自益型财产权信托计划(以下简称“信托计划”),并拟以该信托计划受益权份额抵偿“兑抵接”类金融债权人合计不超240.01亿元金融债务。

根据公司6月28日公告,公司或其指定主体已向其中对应信托抵债金额120.95亿元的金融债权人发出了书面通知。截至6月28日,根据《债务重组协议》已实施完毕信托抵债交易的金额为110.21亿元,相关信托受益权份额在建信信托的受益人变更登记仍在进行中。截至6月28日,根据《债务重组协议》明确表示拒绝作为交易对方参与本次信托抵债交易的金融债权人对应的信托抵债金额约为10.74亿元。

此外,公司债持有人对应的信托抵债金额约为53.73亿元、美元债持有人对应的信托抵债金额约为51.1亿元和其他债权人中对应的信托抵债金额约14.23亿元的部分,公司正在与该等债权人就信托抵债相关事宜进行沟通。

公司6月21日公告,子公司华夏幸福(深圳)产业发展有限公司与科比特签署《战略合作协议》,双方拟在促进低空经济发展领域深入开发战略合作模式,建立互利共赢、可持续发展的战略合作伙伴关系。

股价较2018年时高点下跌近97%

公司2023年年报显示,公司2023年实现营业收入359.07亿元,同比上涨12.41%;亏损60.28亿元,同比由盈转亏。公司一季报显示,一季度实现营业收入13.33亿元,同比下滑77.31%;亏损19.25亿元。公司称,营收下滑主要系本期房地产开发收入减少所致;亏损主要系投资收益减少所致。

7月3日开盘,华夏幸福平开后迅速拉升,当日午盘以涨停报收,报1.19元/股。公司目前股较2018年时的高点下跌超97%。

发表评论