来源: 策略研究

【国海7月金股组合】

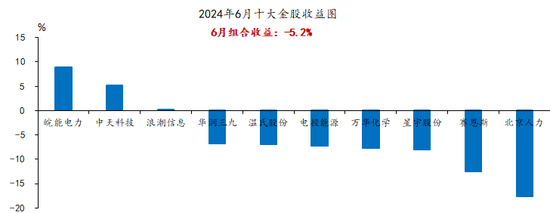

【6月金股收益图】

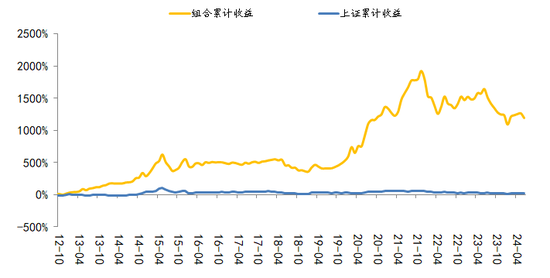

【历史收益图】

【策略观点】

联系人:胡国鹏

(1)逻辑:①7月将迎来三中全会和中央政治局会两大重磅会议,业绩预告披露的窗口期也在到来,5-6月市场连续调整,当下无需悲观,维稳行情重结构,紧扣出海主线。②经济在淡季和雨季的影响下修复放缓,内外需背离的格局下,出口的景气度依然较好,内需部门改善的核心是地产,二手房成交改善的持续性和价格传导有待观察。③流动性依然是外紧内松的格局,美联储何时降息悬念较大,8月下旬的Jackson Hole会议是关键节点,在此之前货币政策的空间不大。④三中全会的日期确定之后,7月中下旬的两大重磅会议,将对改革和发展作出全面的部署,风险偏好有望较5-6月有所修复。⑤7月行业配置的决定因素是政策和景气线索,政策方面,可以关注科技和地产链的阶段性机会;景气方面,出海方向是当下的成长股,紧扣出海主线。7月首选行业:机械、电子、家电。

风险提示:政策落地不及预期;经济数据不及预期;中美摩擦加剧;地缘政治突发风险;美联储大幅转向;相关标的公司未来业绩的不确定性等。

【化工·软控股份】

联系人:李永磊

(1)逻辑:1)国产轮胎景气上行,产能扩张加速。中国轮胎在全球加速崛起,A股轮胎企业在建工程/固定资产从2012年的10.0%提升至2023年Q3末的28.5%。据不完全统计,截至2024年初,我国在建轮胎项目投资额达221亿元,预计2024-2025年进行投资建设的设备投资达141亿元,有望为橡胶机械行业带来机遇。2024-2025年中国轮胎企业拟在建半钢胎产能/全钢胎产能分别为7850/315万条,占2023年全球总需求量的4.99%/1.9%,轮胎产能扩张空间大。2)轮胎加工设备景气向上。公司目前公司拥有硫化机、成型机、鼓、内衬层、裁断机等产品形成了半钢/全钢/非公路全系列产品组技术储备,软硬件产品可覆盖轮胎全生命周期智能装备。截至2024Q1,公司合同负债为46.19亿元,环比+10.80%;销售商品提供劳务收到的现金为19.58亿元,同比+49.65%。业务规模增长明显;2024Q1公司的存货为56.63亿元,同比+16.79%,存货为上市以来历史同期最高。3)存量市场渗透率提升,液体黄金和合成橡胶空间较大。软控股份除了受益于轮胎行业扩张外,随着产品品质的提升,软控在常规存量设备更换市场的市占率也在提升;液体黄金材料从2023年开始逐渐盈利;合成橡胶产品也受益于近期行业涨价。这三部分业务有助于提升公司业绩增长的持续性。

风险提示:轮胎企业新建项目不确定性、宏观经济及贸易政策风险、汇率波动风险、应收账款风险、重点关注公司业绩不及预期、行业竞争加剧。

【食饮·五粮液】

联系人:刘洁铭

(1)逻辑:品牌地位坚如磐石,双位数稳健前行。1、市场对白酒行业的恐慌被放大,白酒龙头的增长韧性没有改变。近期白酒板块跌幅较大,贵州茅台股价自今年高点以来下跌17.26%,五粮液、泸州老窖等股价接近1月低点。我们认为今年淡季茅台的批价下跌是电商补贴叠加宏观需求疲软,引发的渠道恐慌所致。目前市场担忧主要还是基于宏观经济层面,白酒行业本身仍然具备韧性。2、2024年以来,五粮液营销改革明显提速,在品牌、产品、渠道、组织等各方面出现都出现了积极的变化。据渠道反馈,从 2 月 5 日起,第八代五粮液每瓶价格上涨 50 元并正式执行。提价后,批价应声上涨,并且在春节旺季过后仍然表现坚挺。我们认为此次“控量升价”策略达到了“一箭多雕”的作用:提升了渠道利润,经销商打款积极性增加,加速渠道库存去化,实现品牌价值提升。3、公司业绩一直保持稳健增长,现金分红比率提升趋势良好。2024 年一季度实现营业收入 348.33 亿元,同比+11.86%;实现归母净利润 140.45 亿元,同比+11.98%。公司年度收入增速已经连续 8 年保持双位数以上增长。2024Q1 公司货币资金达到 1158.26 亿元,账面现金流充沛。根据分红预案,2022-2023 年,公司现金分红占当期利润比例由 55%提升到 60%,2023 年分红比率和分红规模均创上市以来新高,体现出公司对于股东的回报。

(2)业绩和估值:预计2024-2026 年营业收入分别为922.00/1018.72/1123.65 亿元,归母净利润分别为 337.37/373.47/413.71 亿元,EPS 分别为 8.69/9.62/10.66 元,对应 PE 分别为 15/13/12倍,维持“买入”评级。

风险提示:1)宏观经济波动导致消费升级速度受阻;2)行业政策变化导致竞争加剧;3)原材料价格大幅上涨;4)重点关注公司业绩或不及预期;5)食品安全事件等。

【机械·安徽合力】

联系人:姚健

(1)逻辑:国内叉车行业龙头,持续受益叉车电动化、国际化。1、公司是中国叉车行业龙头,叉车销量国内第一、全球第二;产品线成熟,覆盖I至IV/V类的500多个品类;海外销售体系布局完善,已有欧洲、北美、东南亚、中东四个海外中心及超80家海外经销商,产品覆盖150多个国家和地区。2、持续受益叉车电动化趋势。2022年中国叉车非III类电动化率仅28.6%(2014年16.2%),仍远低于欧洲/全球水平的67%/40%,提升空间充足。当前叉车换电约2年内达到成本平衡点,经济性已显现。叉车锂电化进行迅速。中国锂电叉车5年销量增长50倍,2022年非III类锂电化率54%(2017年6%);锂电相比传统铅酸电,充放电效率高、稳定性强、动力性能强,叉车换电场景适应性加强,助力叉车电动化趋势。叉车电动化带动产品均价及毛利率提升,公司业绩层面持续受益。3、叉车国际化拉动第二增长曲线。中国叉车出口量2012-2022年CAGR17.4%,2022年实现逆势同增14.5%;2022年非III类出口锂电化率57.3%(内销52.8%),锂电叉车出口已显较高认可度。叠加国内锂电配套优势,叉车出口增长动力充足,且格局较优、价格压力小,有望带动公司收入、利润率两端持续修复。4、制造业复苏引导国内需求回暖。叉车下游与制造业、物流业高度相关,呈现3-4年周期,将充分受益制造业投资复苏的边际回暖。

(2)业绩和估值:预计2024-2025年利润同比增速23%、14%,对应2024年PE约11倍。

风险提示:制造业复苏不及预期,叉车电动化不及预期,原材料价格波动,叉车出口不及预期,国外品牌竞争加强。

【中小盘·纳睿雷达】

联系人:罗琨

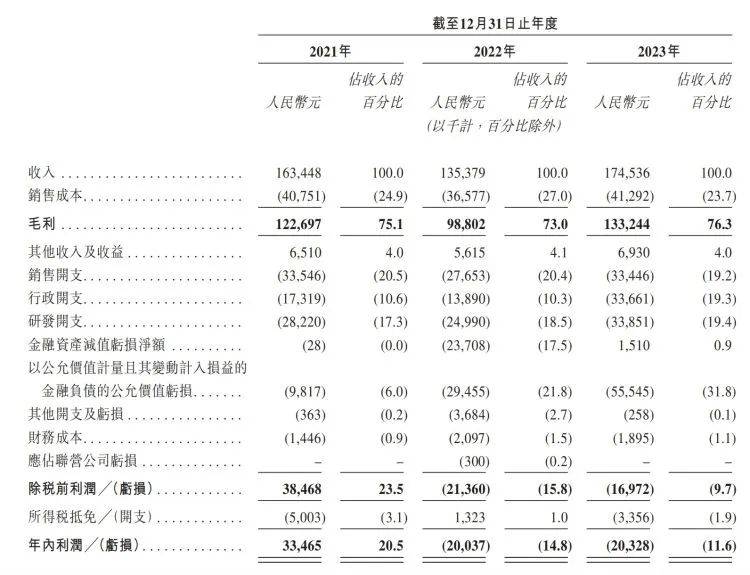

(1)逻辑:交付节奏影响2023收入确认,纳贤扩产2024静待业务释放。1)2023年公司实现营业收入2.12亿元(yoy+1.18%),取得扣非归母净利润6212.05万元(yoy-27.46%),我们认为主要因客户交付节奏延缓了2023年收入确认节奏;2024Q1公司实现营业收入3148.78万元(yoy-10.34%),取得扣非归母净利润335.07万元(yoy-56.10%),公司收入明显呈季节性、一季度收入基数相对较小且为传统业务淡季。2023年公司毛利率76.30%,2024Q1毛利率达80.84%,整体盈利能力基本稳定。2)2023年/2024Q1公司销售费用占比营收分别为13.22%/15.78%、管理费用占比营收分别为13.67%/18.41%,2023年公司上市、同时积极开拓新市场导致费用上升明显;公司持续加大研发投入,2023年研发费用5718.48万元(yoy+35.27%),2024Q1研发费用1907.62万元(yoy+34.02%),研发项目主要投入的方向包括公司正积极研发拓展的C波段/S波段雷达等产品,业务布局逐步从气象领域向水利、机场空管等领域延伸;2023年公司在职员工232人(yoy+14%),其中研发人员124人(yoy+12%),占比53%。公司根据行业需求积极招贤扩产:截至2024年4月21日公司官网新增招聘计划超150人,且公司租赁厂房有望于2024Q2正式投产。3)2024Q1公司账面货币资金16.37亿元,主要原因为2023年3月公司上市募集资金18.05亿元,截至2023年12月31日余额为16.24亿元,其中已投入募投项目6,555.40万元、产生利息收入3548.46万元;公司计划用6亿元闲置募集资金购买安全性高、流动性好的投资产品进行现金管理。计提减值损失方面因收入增加带来应收账款余额增加,2023年公司应收账款账面余额为2.94亿元,其中坏账准备为4351.55万元;因公司业务运作模式受客户财政资金支付安排的影响,客户的回款速度有所减缓,2023年应收账款周转天数达344.21天,2023年公司计提信用减值损失2401.53万元(yoy+142.58%)。

(2)业绩和估值:预计2024-2026年公司营业收入为5.84/9.90/13.88亿元,同比增速分别为175%/70%/40%,归母净利润分别为2.33/4.33/6.47亿元,同比增速分别为268%/86%/49%。对应2024-2026年PE分别为41/22/15倍 。维持“买入”评级。

风险提示:低空经济发展不及预期;产品被验收及公司收入确认节奏不及预期;应收款项回款节奏不及预期。

【农业·温氏股份】

联系人:程一胜

(1)逻辑:猪价中枢上移,看多生猪养殖行情。1)猪价迎来持续上行。从去年Q4仔猪价格暴跌下的低补栏导致当前出栏量开始收缩,到4月以来中大猪料销量的下降,以及近期出栏体重持续下降形式下猪价从弱稳到上涨,生猪供给收缩正愈演愈烈。周期上行趋势已形成,近期猪价高位震荡,随着Q3需求改善有望持续向上。2)公司作为生猪黄鸡养殖龙头,公司肉猪养殖综合成本进一步下降,5月份降至7.1元/斤左右;肉鸡养殖业务生产成绩持续保持高水平稳定。5月份毛鸡出栏完全成本降至6元/斤左右。

(2)业绩和估值:预计2024-2025公司归母净利润为58.08/164.81亿元,2024、2025年对应PE分别20.29、7.15倍,但考虑到农业板块具有明显的周期属性,业绩波动较大,公司作为养殖龙头企业,养殖水平较高,随着后续养殖景气度上行,具有较好的业绩弹性。

风险提示:重点关注公司业绩不及预期,突发事件导致市场行情大幅波动的风险,养殖行业疫病的风险,政策不确定的风险,价格波动的风险等。

【交运·圆通速递】

联系人:祝玉波

(1)逻辑:逐季释放的利润反映了管理改善的成效,证明了管理α的可持续性。公司通过数字化转型、自动化升级、精益生产“三大方法”,不断优化全网成本、改善客户体验、提升服务质量。公司全网成本端仍有较大下降空间,溢价能力有望持续提升。看好公司长期盈利增长,当前公司估值正处底部,建议积极布局。

风险提示:行业增速不及预期;价格战重启;管理改善不及预期;成本管控不及预期;加盟商爆仓。

【电新·亿纬锂能(维权)】

联系人:李航

(1)逻辑:1)头部企业储能价格企稳,地位再进一步。近期公司在大小储能领域订单高企,100ah的铁锂电芯已经执行涨价1-2分/Wh,在大储能领域也已经进入了价格企稳甚至甄别订单阶段(总体价格有望上探)。今年预计储能出货水平40-50GWh站稳全球第二储能电芯企业地位。2)电改趋势下,储能收益渠道有望逐步理顺,包括现货市场、辅助服务市场、容量租赁市场等。储能投资有望从成本项转为收益源,驱动储能行业从价格竞争转为质量竞争,龙头集中趋势逐步凸显。

(2)业绩和估值:盈利确定性提高,静待业绩兑现。Q1扣非单位盈利约3分/Wh(含思摩尔之外产业投资收益),Q2预计将盈利企稳甚至向上,24/25年业绩预期50/70亿,对应当下16/11X。

风险提示:新能源车需求不及预期;储能需求不及预期;原材料价格大幅上涨;行业竞争加剧;消费电池需求不及预期。

【能源开采·陕西煤业】

联系人:陈晨

(1)逻辑:1)资产质量高。公司拥有煤炭储量181亿吨,可采储量104亿吨,可开采年限70年以上。公司核定产能1.62亿吨,97%以上位于陕北、彬黄等优质采区,90%以上的煤炭储量属于优质煤,竞争优势强,资产质量高。2)产能仍有提升。公司仍有小壕兔一号和三号两个矿井正在推进建设,未来规模仍有进一步增长空间。3)持续高分红可期。截至2024年3月31日,公司货币资金达到282亿元,资产负债率仅34%,资金压力小,分红可持续。同时,公司规划2022-2024年分红比例将不低于60%,若按照218亿元净利润和不低于60%的分红计算,对应当前(6月28日)股息率将不低于5.2%。4)催化剂:1°煤价上涨:公司煤炭销售价格具备一定弹性,随着煤炭夏季消费旺季到来,市场煤价有望进一步上涨,提升公司业绩。2°高股息资产价值提升:市场对高股息资产关注度提升,配置价值凸显,高现金高分红高股息的属性或将进一步提升公司估值水平。

(2)业绩和估值:2024Q1,公司实现归母净利润46.5亿元,同比-32.7%,扣非后53.5亿元,同比-26.3%。预计公司2024-2026年归母净利润分别为217.67/226.91/236.23亿元,同比+2%/+4%/+4%;EPS分别为2.25/2.34/2.44元,对应当前股价PE为11.5/11.0/10.6倍

风险提示:煤炭市场价格大幅下跌风险;安全生产事故风险;煤矿达产进度不及预期风险;探矿权开发进度不及预期风险;投资亏损风险。

【医药·佐力药业】

联系人:周小刚

(1)逻辑:1、核心产品乌灵胶囊为公司独家产品,自2022年被依此纳入广东联盟集采、北京等地区集采后加速放量。集采降价21%,对于利润没有影响,且集采有利于产品快速入院放量。目前集采范围还在持续扩大,乌灵胶囊有望通过集采进一步放量。2、公司2024年初百令胶囊获批,该产品原为中美华东独家重磅产品,全国销售额近30亿元。公司获批该产品,有望通过集采迅速抢占中美华东市场,为公司带来相当可观的收入、利润增量。3、公司核心产品乌灵胶囊、百令片均进入集采,公司顺势降低销售费用率(从50%左右降到40%左右),使得近两年来公司利润保持在40%以上高速增长。随着集采范围扩大预计销售费用有进一步压缩空间,预计公司利润将保持高速增长趋势。4、催化剂:1°二季度业绩有望维持高增速。2°湖北全国集采纳入乌灵胶囊,公司借此全速铺开乌灵胶囊的全国市场。

(2)业绩和估值:预计2024/2025/2026公司收入分别为24.74、29.71、37.35亿元,同比增长27%/20%/26%;对应归母净利润分别为5.42、6.80、8.80亿元,同比增长41%/26%、30%;对应PE估值22.16X/17.65X/13.65X。维持 “买入”评级。

风险提示:重点产品销售推广不及预期的风险。原材料涨价过猛导致产品毛利润降低的风险。处方药产品进入集采降价幅度过大的风险。宏观经济超预期下行风险。行业政策变动风险。

【汽车·星宇股份】

联系人:戴畅

(1)逻辑:公司是国内车灯领域龙头,基于车灯行业新成长(智能化车灯ASP继续提升)+公司自主品牌优质客户放量(自主和新势力开始放量)+公司业务新拓展(智能化产品拓展+海外拓展),我们预计公司未来3-5年将进入新的成长周期。1、车灯行业新周期:智能化驱动,车灯产品升级新周期驱动ASP继续提升。2022年以来,电动智能变革,汽车车灯也从单一照明功能往智能化方向演进,ADB大灯、DLP大灯、连贯式尾灯、氛围灯等新兴产品持续打开行业天花板,车灯市场有望迎来二次快速增长期。2、公司客户新周期:客户结构优化,公司自主新势力客户将进入爆发期。公司客户历史从自主(奇瑞)到合资(一汽大众、一汽丰田、广本广丰、日产等)到高端合资(奥迪、奇瑞捷豹路虎等)再到外资(宝马全球、沃尔沃等)的跃迁,最新开始大幅渗透进入头部自主和新势力。公司2020-2022因合资客户较多在自主崛起大背景下受压制,但23下半年开始优质自主客户开始放量,公司后续自主新客户将驱动公司新成长。3、公司业务新周期:智能化新品储备+海外市场拓展。产品角度,公司已成功研发ADB 前照灯、OLED 尾灯、高清数字大灯等前沿车灯,并持续加强车灯控制器及行泊一体智能驾驶相关产品的开发。海外角度,公司于 2020 年 3 月开始在塞尔维亚建设生产基地,主要配套宝马、奥迪、大众等欧洲主流品牌整车厂商。产品拓展和海外拓展有望拓展公司长期成长空间。

(2)业绩和估值:预计公司23-25年将进入新成长周期,24Q2随着华为系客户上量业绩有望环比改善,预计公司24-25年归母净利润15.2、19.5、24.2亿元,维持“买入”评级。

风险提示:1)下游客户销量不及预期的风险;2)毛利率下滑风险;3)技术研发和产品开发不及预期的风险;4)经营管理风险;5)客户集中度风险。

详情依次请见如下报告:

2024-06-30 国海策略:维稳行情重结构——7月月报

2024-06-13 软控股份:投建越南和柬埔寨工厂,看好项目投产后利润增厚

2024-04-29 五粮液:营销改革措施逐步落地,稳步前行

2023-10-24 安徽合力:业绩保持快速增长,盈利能力持续优化

2024-04-21 纳睿雷达:交付节奏影响2023收入确认,纳贤扩产2024静待业务释放

2024-06-17 温氏股份: 猪价或在分歧中超预期——农林牧渔行业周报

2024-04-27 圆通速递:快递业务单票盈利基本稳定,降本持续兑现

2024-04-19 亿纬锂能:动力储能业务持续高增,经营质量继续改善

2024-04-25 陕西煤业:高分红政策持续,2024Q1产销同环比提升

2022-11-20 佐力药业:重点产品高速增长,利润持续释放

2024-06-23 星宇股份:国际智能网联汽车技术年会热议车路云一体化,华为云正式布局具身智能领域

发表评论