转自:金十数据

本周日本央行在例行操作中意外削减购债规模,这加剧了市场对于其在7月加息的押注。

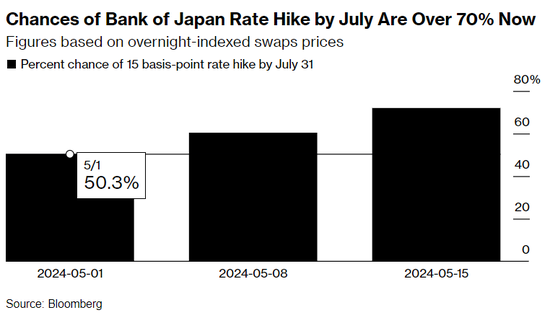

隔夜指数掉期显示,到7月为止,日本央行上调基准利率的可能性约为70%,较本月初的约50%有所上升。

市场定位的转变发生在日元面临下行压力之际,这是由日本与美国之间的巨大利差驱动的。同时,越来越多的人预期,日本央行在潜在的7月加息前,可能会在6月会议宣布更大范围地削减购债规模。

周三,日元汇率在东京持稳,日本债券市场走势平淡,近期20年和30年期国债收益率升至十年高位,基准10年期国债收益率逼近0.975%,为2013年以来最高。

野村控股公司交易部门负责人Christopher Willcox在周三的采访中表示,由于日本通胀可能继续保持高位,10年期日本国债收益率“有可能在某个时点超过1%”。“无疑,这些市场将会更加有趣,”他说道。

Willcox还补充说,随着市场预期日本央行将在10月宣布“有限度的紧缩”,日元兑美元汇率今年仍有可能升至140左右。

对于7月之后的展望,投资者意见不一。

一项市场指标表明,交易员仅预计今年除了日本央行3月的行动之外,还有大约一次的进一步加息。

然而,太平洋投资管理公司(Pacific Investment Management)则预计今年还有三次加息。先锋集团(Vanguard Group)国际利率部门负责人Ales Koutny预计,到年底日本央行将上调利率至约0.75%。高盛集团则认为,日本央行将每年加息两次,直到利率达到1.25%至1.5%。

一些投资者认为,日本央行不会大幅提高利率,因为习惯于超低借贷成本的企业会削减支出。另一些人则认为,忽视加息可能导致日元进一步走弱,从而推高进口成本。

东京品柏投资公司(PineBridge Investments Japan Co.)固定收益管理部门负责人Tadashi Matsukawa表示,如果日本央行每年加息两次,中期债券尤其是五年期债券的收益率将受到影响。

发表评论