财联社12月17日讯(编辑 潇湘)在上周连续五个交易日大涨之后,美债收益率周一(12月16日)涨跌不一,在本周中的美联储利率决议公布之前,市场陷入了观望状态之中。

目前业内普遍预计美联储本周将上演一场“鹰派降息”的好戏:

在12月降息25个基点的同时,美联储决策者们可能将为2025年缩减宽松规模做好准备,以应对特朗普政府上台后通胀反弹的预期。

上述预期已经在美债市场的曲线结构中有所反映:市场参与者正在远离期限较长的国债,而更倾向于持有曲线前端到中间部分的债券,即从两年期到五年期的债券。

对利率高企和通胀走高的担忧通常会促使长端国债遭到抛售,从而推高长期美债收益率,因为投资者需要溢价来补偿持有长债的风险。

“鹰派降息”预期占主导

人们普遍预计,美联储将在周二开始的为期两天的政策会议结束时,将基准利率下调25个基点,至4.25%-4.50%的目标区间。但相比于12月本身的降息决定,美联储明年会采取什么行动,可能才是人们眼下更为关切的话题。

对此,一些“鹰派”的展望眼下正在笼罩市场。

至少有一家银行——法国巴黎银行认为美联储明年全年都会保持利率稳定,并要到2026年中期才再次恢复降息。其他银行则认为美联储明年或将进行两到三次25个基点的降息。但想要像9月利率点阵图预示的那样降息四次,希望较为渺茫。

Allspring Global Investments固定收益首席投资策略师George Bory表示,鹰派降息既符合近来数据的预期,也将贴合新政府可能做出的政策调整。“美联储正试图让市场为降息步伐的放缓做好准备,并......增加可选择性,以便能够跟踪数据,并为应对政策变化做好准备。”

前克利夫兰联储主席梅斯特近期也表示,美联储此前对明年四次降息的预测“必须重新考虑”,其预测2025年的降息步伐将会“放缓”,“两到三次降息对我来说似乎合适。”

CFRA Research首席投资策略师Sam Stovall则指出,“美联储周三降息的可能性几乎达到100%,唯一悬而未决的问题是,投资者会听到什么样的发言、什么样的指引。我预计这很可能是一次鹰派降息——这意味着他们会降息,但美联储将谈论他们如何仍然依赖数据,因此明年的降息次数可能比人们想象的要少。”

除了明年总体降息次数可能较9月点阵图减少外,一些业内人士预计美联储决议另一个“鹰派”的地方,可能会预示1月便有可能暂停降息。

高盛在上周日发布的研报中就认为,美联储可能会在本周的会议上暗示未来将放慢降息的步伐,并在明年1月“跳过”降息。高盛在报告中指出,政策声明和新闻发布会的关键问题是,会更加强调放缓降息的步伐,还是依然根据每次会议的数据做出决定。他们预计,美联储将同时传达这两种信息,并在声明中增加对放缓宽松步伐的暗示。

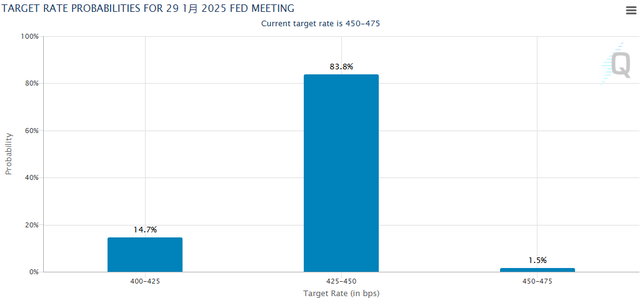

高盛的观点与市场的预期相对一致。根据芝商所的美联储观察工具显示,美联储在1月进一步降息至4.00%-4.25%的概率只有14.7%。“新美联储通讯社”Nick Timiraos周一也表示,本周美联储的选择之一是降息四分之一个百分点,然后利用新的经济预测强烈暗示央行准备放慢降息步伐。

Chilton Trust固定收益首席投资官Tim Horan也表示,“我绝对赞同美联储1月按兵不动的想法,先看看财政政策如何再制定政策。当然3月和上半年仍可能降息。如果12月点阵图均值预测是明年降息三次,那么可能会是3月和6月,另外一次降息可能是9月,也可能要等到12月;这种恢复中性的政策微调可以采取多种形式,取决于风险上升情况和财政政策的不确定性。”

美债市场已有判断?

事实上,美债市场近来的一系列转变,已经对美联储接下来的宽松政策调整有所预期。

过去一年的时间里,美债投资者一直在延长久期,或购买期限更长的资产,因为他们持续为美联储的宽松政策和可能出现的经济衰退做足准备。随着利率下降,收益率较高的债券往往更具吸引力,从而会导致其价格上涨。

然而最近,一些投资者已减少了久期,转而关注短期国债,或保持中性。

摩根大通全球利率策略主管Jay Barry表示,“目前没有人真正希望大幅延长久期。这将是一个较浅的宽松周期。”

美国10年期国债收益率上周跳涨了多达24个基点,创下年内最大单周涨幅。美国商品期货交易委员会(CFTC)的数据显示,在本周的美联储会议之前,资产管理公司削减了国债期货等期限较长资产的净多头头寸,而杠杆基金则增加了此类期限的净空头头寸。

Allspring的Bory表示,投资者总体上远离收益率曲线的长端,因为这依赖于美国国债供应和较长期通胀预期。

市场参与者预计,随着美国当选总统特朗普的上台,以及其计划削减税收并对一系列进口产品征收关税,美国通胀将再次加速。这些措施可能会扩大财政赤字,给收益率曲线的长端带来压力,并推高长债收益率。

嘉信理财首席固定收益策略师Kathy Jones)表示:“关税是潜在的通胀风险,因为它会导致进口价格上涨。它们可能最终成为一次性的价格冲击,也可能成为持续的通胀源。”

法巴银行预计,到明年年底,美国CPI同比涨幅将达到2.9%,2026年将达到3.9%,部分原因便是关税的征收。随着通胀上升,该行预计美联储将在2025年维持利率不变。

法国巴黎银行首席美国经济学家James Egelhof表示,鉴于经济的韧性,以及人们对货币政策可能已经接近中性的担忧日益增加,美联储已经表现出“不愿放松政策”的态度。美联储将无法简单地看清关税所引发的通胀暂时回升现象。

(财联社 潇湘)

发表评论