来源:湖畔新言

要点

11月制造业PMI环比回升0.2个点至50.3。制造业扩张步伐小幅加快。继9月以来,连续三个月表现出整体制造业恢复的信号。受一揽子存量政策和增量政策进一步落地逐渐显效影响,经济回升向好势头巩固。12月重点关注政治局会议和中央经济工作会议对明年的政策定调、年内政策的接续。

海外方面,虽然近期特朗普交易降温,美元指数回落。但不确定性仍存,市场仍担忧特朗普后续的政策将对国内经济造成的冲击,短期压制铜价。

相比于全球冶炼产能大幅增长,矿山增速放缓的供需矛盾较为突出,为长期铜价提供较强支撑。年底国内炼厂将和海外矿山敲定2025年长单TC,若Benchmark不及预期,或将提振铜价。短期来看,11月以来铜价下跌对下游消费有所提振,再加上精废价差收缩,精铜替代废铜,国内消费边际回暖,库存持续去化。基本面对铜价有支撑。但海外特朗普交易不确定性仍存,在外部压力下,国内对经济的悲观预期未扭转。预计短期铜价或延续低位震荡运行,静待宏观利好驱动。不过从国内制造业PMI连续回升来看,国内经济已有向好势头。在海外冲击下,国内将加大政策力度对冲,不必对国内经济过于悲观,中期考虑铜价逢低建仓机会。

基本面有支撑,铜价静待驱动

一、11月行情回顾

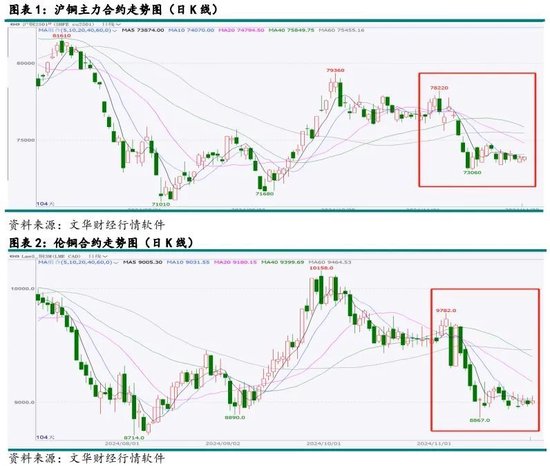

月初美国大选落地,特朗普胜选,美元指数大幅拉涨,市场亦担忧特朗普的相关政策将对国内经济造成冲击,铜价承压;之后国内人大会议上财政部明确使用地方政府债务限额10万亿元用于化债,但关于财政发力程度,赤字率未公布进一步明确,市场悲观情绪蔓延,铜价持续回落;月中特朗普组建鹰派内阁持续扰动市场神经,铜价进一步下挫;随着铜价回落,国内下游消费好转,库存持续去化,基本面对铜价有支撑,铜价低位窄幅震荡运行。截止31日收盘,沪铜主力2501合约收于73830元/吨,月内跌3.53%。伦铜收于9015美元/吨,月内跌5.57%。

二、进口货源流入,国内货源偏少,广东地区现货报价大幅回升

11月进口窗口持续打开,进口铜货源不断流入;但国内正值检修高峰期,国产品牌货源偏少。随着铜价大跌,部分加工企业订单量增加,下游入市接货需求明显提振,消费表现回暖,现货报价回升。广东地区库存降幅更大,货源偏紧,现货报价大幅攀升至300元以上,沪粤价差出现套利空间,华东市场货源有所转移至华南。换月后,仓单货源流出,供应增加,现货报价有所回落,但因铜价在低位震荡,消费有支撑,现货报价整体表现坚挺。因11月进口窗口持续打开,进口货源流入,保税区库存下降,洋山铜溢价亦有所回升。

三、铜精矿TC低位运行,关注年底长单谈判进展

据SMM数据,截至到11月29日,铜矿现货TC报10.08美元/吨,较10月底下降1美元/吨。据外媒11月9日消息,一项调查发现,由于矿山供应中断导致铜精矿供应日益紧张,加上全球冶炼产能扩大,2025年铜精矿的加工费将会跌至2010年以来的最低水平。从Benchmark TC预期来看,安泰科铜业会议上预期2025年铜矿Benchmark在20-30美元之间,上述预期意味着明年的铜矿Benchmark将会创出新的历史新低。铜矿市场将进入到短缺周期中,从2024年,甚至未来的2025-2026年都是短缺。包括冶炼厂、贸易商、矿商以及分析师在内的业内人士参与的一项调查显示,45位受访者对2025年铜精矿加工费的预测值分歧较大,从每吨15美元到50美元不等,其中21人的预测范围从20多美元到30多美元,9人的预测范围从15美元到20多美元,12位的预测范围从20多美元到40美元。年底国内炼厂和海外矿山将开启2025年长单谈判,若加工费谈判进展缓慢或加工费水平不及预期,或对铜价存一定冲击。后续需重点关注长单谈判进展。

受益于Escondida产量的修复和QB2项目的逐渐达产,下半年智利铜产量增速超预期;但秘鲁今年以来产量有所下滑,不及预期。最新数据显示,10月智利铜产量同比增加6.7%至49.2万吨,1-10月智利累计产铜448万吨,同比增加3.48%,增幅15万吨。从智利铜出口结构来看,2024年智利大幅增加了铜矿的出口量,精铜出口量则明显下滑。1-9月智利铜矿出口同比增加45.6万吨至270.9万吨;精炼铜出口同比下降7.9万吨至142.2万吨。9月秘鲁铜产量同比下降1.17%至23.2万吨,1-9月秘鲁累计产铜199万吨,同比微降4809吨。

四、10月国内进口大幅增长,预计11月维持高位

由于9月与10月排船日期较为集中,来自非洲地区的电解铜总量环比持续增加;而且随着智利铜产量的修复,国内自智利的进口量也稳步抬升。此外,10月仍有部分自LME亚洲仓库搬运回国内的电解铜到港。10月国内精铜进口同比增加8.9%至38.6万吨,环比增加10.9%;1-10月累计进口323.4万吨,同比增加7.8%。10月国内精铜出口延续降势,同比下降36.4%至1万吨,1-10月累计出口42.9万吨,同比增加70%。11月国内铜进口盈利窗口持续打开,预计进口量或存进一步回升可能,出口延续低量。

1-10月国内精铜净进口280万吨,同比增长5.8万吨。之后在进口高增的背景下,2024年国内净进口增量有望继续扩大。

五、11月国内精铜产量降幅扩大,12月或有所修复

据SMM调研,10月国内电解铜产量环比下降0.86万吨,同比上升0.19%至99.57万吨。1-10月累计产量同比增加48.01万吨,增幅为5.06%。10月虽然有新冶炼厂投产,但因原料紧张达产速度不及预期,再加上有5家冶炼厂检修,使得10月产量出现环比下降。进入11月,据SMM统计有7家冶炼厂要检修涉及粗炼产能199万吨,较10月时涉及104万吨产能大幅增加,冶炼厂集中检修是导致11月产量下降的主要原因;此外,受铜精矿供应紧张影响,部分前期刚投产的冶炼厂达产速度放缓。预计11月国内电解铜产量将环比下降1.48万吨。12月有检修计划的冶炼厂数量将明显减少,产量料会重新走高。预计2024年全年产量将达到1193.89万吨,同比增加49.88万吨,同比增长4.36%。

据SMM数据,11月国内南方粗铜加工费均价1050元/吨,环比增加300元/吨;北方粗铜加工费均价1000元/吨,环比持平;CIF进口粗铜加工费均价110美元/吨,较前一月维持不变。11月,国内南方市场粗铜加工费主要由于大型冶炼厂进行了粗炼检修,导致粗铜采购量下降,从而带动了周边地区整体加工费上涨。但从供应端看,随着11月铜价下跌,再生铜原料供应变得紧张,废产阳极铜的供应开始下降。预计12月粗铜市场供需整体将处于紧张状态。进口方面来看,2024年中国阳极铜进口量下滑明显。靠近2025年进口粗铜RC长单谈判节点,由于矿端TC长单谈判尚未有结果,因此整体进度较为缓慢,市场对于明年原料端整体供应较为悲观。

在今年铜精矿原料紧张的情况下,海外阳极铜货源供应也十分有限,这也促使冶炼积极寻找以再生铜为原料的杂产阳极铜货源,因此来自如巴基斯坦、阿联酋、泰国等亚洲地区的阳极铜进口量有所增长。综合全年来看,一方面是受到全球铜精矿原料紧张的影响,另一方面是海外精炼产能的扩张增加了对阳极铜的需求,预计全年进口量仍将较低。10月国内阳极铜进口同比下降27%至6万吨,1-10月国内累计进口74.5万吨,同比下降13.8%,降幅12万吨。2025年,虽然Komoa-Kakula铜冶炼项目即将投产将带来进口阳极铜增量,但从铜元素的角度来看,其根本是铜精矿原料的转移,高需求下预计阳极铜市场仍将偏向紧张。

10月国内废铜进口环比回升14.2%,同比增加17.9%至14.6万金属吨,1-10月废铜进口累计同比增加15.8%至148.5万金属吨,同比增加20万吨。11月15日起海关执行新规,进口查验更为严格,现部分进口商品已加征1.5%关税。贸易商反映,这严重增加了进口成本,导致他们在本身处于亏损的情况下,采购意愿进一步降低。预计11月再生铜进口将下降。11月底再生铜原料贸易商停止从美国进口再生铜原料,若11月中下旬从美国订货后,到达中国海关时间正是特朗普开始上任就职,贸易商担忧关税突然增加,不愿意铤而走险采购美国再生铜原料。预计12月再生铜原料供应量将出现明显下滑,目前美国再生铜原料进口至中国的量稳居第一,今年以来月均量在30000多实物吨,关税对中国再生铜原料供应无疑是雪上加霜。

10月国内铜矿进口同比微增0.28%至231.4万实物吨,1-10月进口累计同比增加3.3%至2335万吨。在冬储需求下,预计11、12月铜精矿进口量将增加。

六、11月国内消费好转,精废替代影响下国内消费有韧性

最新公布的数据显示11月制造业PMI环比回升0.2个点至50.3,环比上行斜率略强于季节性,反映本轮稳增长政策的影响在显现。从结构上看新订单指数为50.8%,上行0.8个百分点;新出口订单指数为48.1%,上行0.8个百分点,内外需同步好转。生产指数为52.4%,上升0.4个百分点,连续三个月明显上行,采购量指数与生产经营活动预期指数继续上行,反映需求好转带动企业预期回暖,企业采购、生产意愿进一步抬升。然而经济动能改善的可持续性仍待政策进一步支撑。

从测算出来的铜表观消费数据来看,10月国内铜表观消费明显回落。10月表观消费同比微降0.15%至134.87万吨,环比下降7%,1-10月累计同比增长2.5%至1260万吨。虽然10月国内铜消费弱于预期,但从高频数据来看,11月消费环比好转。线缆企业开工率持续回升,精铜杆企业开工率也升至年内高位。终端市场年前赶工的需求仍存,尤其是国网以及新能源发电类需求表现坚挺,为多家线缆企业提供订单支撑,甚至有个别企业表示因在手订单充足,其订单生产已非常饱和,甚至将出现延期交付的风险,但该现象仅出现在个别企业当中,线缆行业内订单集中度较高,大多数的中小型企业仍面临新订单增长难的困境。

从铜终端消费数据来看,地产领域仍延续弱势,1-10月国内地产投资同比下降10.3%;商品房销售面积同比下降15.8%,新开工面积同比下降22.6%,竣工面积同比下降23.9%。自9月份开始,国内出台强力刺激地产的政策,一线城市二手房成交已显著好转,国内地产投资有望触底。从高频30大中城市商品房成交面积来看,地产边际好转已现。

在高出口以及消费品以旧换新政策提振下,今年以来汽车及家电增速超预期。9月汽车产量同比增长3.6%,1-10月汽车产量累计同比增加1.9%,出口同比增加25.3%。9月空调产量延续大幅增长,同比增加14%,1-10月空调产量累计同比增加8.2%,空调出口同比增加27.2%。据产业在线数据,11月国内空调排产同比增加41.6%,其中内销排产同比增加18.5%,出口排产同比增加65.5%。12月排产同比增加31.7%,其中出口增加48.5%,内销同比增加15%。1-9月集成电路产量同比增加24.8%,出口同比增加11.3%。

新能源汽车延续高增长,风电及光伏装机10月亦呈现高增长。10月国内新能源汽车产量同比增长48.6%至142.8万辆,1-10月累计同比增加36.3%至990万辆。下半年国内电源投资增速加快,10月电源投资同比增长12.8%至1222亿元,1-10月累计同比增长8.3%至7181亿元。10月光伏装机同比增长50%至20.42GW,1-10月累计同比增长27%至181.3GW。10月风电装机同比增长74.4%至6.68GW,1-10月累计同比增长22.76%至45.8GW。2024年电网投资大幅超出市场预期, 10月电网投资同比增长17%至520亿元,1-10月累计同比增长20.7%至4502亿元。国网年中会议上调投资预算,2024年电网投资将首次超过6000亿元,同比新增711亿元,重点新增投资主要用于特高压交直流工程建设及相关电网改造升级。电网投资已成为2024年国内铜需求的主要拉动项。

七、国内库存持续去化,海外去库放缓

截至11月29日,上期所铜库存较10月底下降4.4万吨至10.8万吨,其中上海地区下降2.8万吨,广东地区下降1.3万吨,江苏地区下降3236吨。11月29日当周上期所库存下降1.1万吨,其中上海地区下降1.1万吨,广东地区增加828吨,江苏地区下降669吨。截至11月29日LME库存较10月底下降375吨,其中欧洲地区增加1425吨,亚洲地区下降1800吨;11月29日当周库存下降1525吨,降幅大部分来自亚洲地区。COMEX库存较10月底增加1977吨至9万吨。保税区库存下降3000吨至5.75万吨。11月全球库存整体延续降库,叫10月底下降4.6万吨;但较2023年同期增加30万吨。

八、行情展望

11月制造业PMI环比回升0.2个点至50.3。制造业扩张步伐小幅加快。继9月以来,连续三个月表现出整体制造业恢复的信号。受一揽子存量政策和增量政策进一步落地逐渐显效影响,经济回升向好势头巩固。12月重点关注政治局会议和中央经济工作会议对明年的政策定调、年内政策的接续。

海外方面,虽然近期特朗普交易降温,美元指数回落。但不确定性仍存,市场仍担忧特朗普后续的政策将对国内经济造成的冲击,短期压制铜价。

相比于全球冶炼产能大幅增长,矿山增速放缓的供需矛盾较为突出,为长期铜价提供较强支撑。年底国内炼厂将和海外矿山敲定2025年长单TC,若Benchmark不及预期,或将提振铜价。短期来看,11月以来铜价下跌对下游消费有所提振,再加上精废价差收缩,精铜替代废铜,国内消费边际回暖,库存持续去化。基本面对铜价有支撑。但海外特朗普交易不确定性仍存,在外部压力下,国内对经济的悲观预期未扭转。预计短期铜价或延续低位震荡运行,静待宏观利好驱动。不过从国内制造业PMI连续回升来看,国内经济已有向好势头。在海外冲击下,国内将加大政策力度对冲,不必对国内经济过于悲观,中期考虑铜价逢低建仓机会。

发表评论